đThuế VAT là gì? Thuế VAT là một trong những loại thuế quan trọng giúp cân bằng ngân sách nhà nước và đóng vai trò lớn trong xây dựng và phát triển đất nước. Vậy, thuế VAT là gì? Đối tượng chịu thuế VAT là ai? Căn cứ tính thuế giá trị gia tăng là gì? Hãy cùng công ty Luật FBLAW tìm hiểu qua bài viết dưới đây.

1. Thuế VAT là gì?

Thuế VAT (thuế giá trị gia tăng) là loại thuế gián thu và tính trên giá trị tăng thêm của hàng hoá, dịch vụ phát sinh từ quá trình sản xuất, lưu thông đến tiêu dùng và được nộp vào ngân sách Nhà nước theo mức độ tiêu thụ hàng hoá, dịch vụ.

Thuế GTGT có xuất phát điểm từ nước Pháp; đất nước đầu tiên ban hành Luật thuế giá trị gia tăng trên thế giới vào năm 1954. Thuế giá trị gia tăng tiếng Pháp là Taxe sur la valeur ajoutée (TVA), tiếng Anh làValue Added Tax (VAT); và được dịch sang tiếng Việt là thuế giá trị gia tăng.

Hiện nay, thuế GTGT đã được áp dụng rộng rãi trên toàn bộ các nước trên thế giới (khoảng 130 quốc gia). Ở Việt Nam, tại kỳ họp thứ 11 của Quốc hội khoá 9, đã thông qua Luật thuế giá trị gia tăng và có hiệu lực thi hành từ ngày 1/1/1999.

Đây là một loại thuế doanh thu đánh vào mỗi giao đoạn sản xuất, lưu thông sản phẩm hàng hoá, từ khi còn là nguyên liệu thô sơ cho đến sản phẩm hoàn thành và cuối cùng là giai đoạn tiêu dùng. Chính vì vậy, mà chúng ta còn gọi là thuế doanh thu có khấu trừ số thuế đã nộp ở giai đoạn trước. Thuế GTGT được cộng vào giá bán hàng hoá, dịch vụ và do người tiêu dùng chịu khi mua hàng hoá, sử dụng dịch vụ.

>>>> Xem thêm: Cách tính thuế thu nhập cá nhân mới nhất

2. Đối tượng chịu thuế GTGT

Đối tượng chịu thuế giá trị gia tăng là các loại hàng hoá, dịch vụ dùng cho sản xuất, kinh doanh và tiêu dùng ở Việt Nam, trừ các đối tượng không thuộc diện chịu thuế theo quy định của Luật thuế giá trị gia tăng và các văn bản pháp luật hướng dẫn thi hành.

Đối tượng không chịu thuế giá trị gia tăng:

- Sản phẩm trồng trọt (bao gồm cả sản phẩm trồng rừng), chăn nuôi, nuôi trồng thuỷ sản chưa chế biến thành các sản phẩm khác hoặc chỉ sơ chế thông thường của các cá nhân, tổ chức tự sản xuất và bán ra.

- Sản phẩm là giống vật nuôi, giống cây trồng, bao gồm trứng giống, con giống, cây giống, hạt giống, tinh dịch, phôi, vật liệu di truyền.

- Tưới, tiêu nước; cày, bừa đất; nạo vét kênh, mương nội đồng phục vụ sản xuất nông nghiệp; dịch vụ thu hoạch sản phẩm nông nghiệp.

- Sảm phẩm muối được sản xuất từ nước biển, muối mỏ tự nhiên, muối tinh, muối i-ốt mà thành phần chính là Na-tri-clo-rua (NaCl).

- Nhà ở thuộc sở hữu Nhà nước do Nhà nước bán cho người đang thuê.

- Chuyển quyền sử dụng đất.

- Bảo hiểm nhân thọ, bảo hiểm sức khoẻ, bảo hiểm người học, các dịch vụ bảo hiểm khác liên quan đến con người; bảo hiểm vật nuôi, bảo hiểm cây trồng, các dịch vụ bảo hiểm nông nghiệp khác; bảo hiểm tàu, thuyền, trang thiết bị và các dụng vụ cần thiết khác phục vụ trực tiếp đánh bắt thuỷ sản; tái bảo hiểm.

- Các dịch vụ tài chính, ngân hàng, kinh doanh chứng khoán

- Dịch vụ bưu chính, viễn thông công ích và internet phổ cập theo chương trình của chính phủ.

- …….

3. Căn cứ tính thuế giá trị gia tăng

Căn cứ tính thuế giá trị gia tăng là giá tính thuế và thuế suất.

Giá tính thuế

- Đối với hàng hóa, dịch vụ do cơ sở sản xuất, kinh doanh bán ra là giá bán chưa có thuế giá trị gia tăng;

- Đối với hàng hóa, dịch vụ chịu thuế tiêu thụ đặc biệt là giá bán đã có thuế tiêu thụ đặc biệt nhưng chưa có thuế giá trị gia tăng; đối với hàng hóa chịu thuế bảo vệ môi trường là giá bán đã có thuế bảo vệ môi trường nhưng chưa có thuế giá trị gia tăng; đối với hàng hóa chịu thuế tiêu thụ đặc biệt và thuế bảo vệ môi trường là giá bán đã có thuế tiêu thụ đặc biệt và thuế bảo vệ môi trường nhưng chưa có thuế giá trị gia tăng;

-

Đối với hàng hóa nhập khẩu là giá nhập tại cửa khẩu cộng với thuế nhập khẩu (nếu có), cộng với thuế tiêu thụ đặc biệt (nếu có) và cộng với thuế bảo vệ môi trường (nếu có). Giá nhập tại cửa khẩu được xác định theo quy định về giá tính thuế hàng nhập khẩu;

- Đối với hàng hoá, dịch vụ dùng để trao đổi, tiêu dùng nội bộ, biếu tặng cho là giá trị tính thuế giá trị gia tăng của hàng hoá, dịch vụ cùng loại hoặc tương đương tại thời điểm phát sinh các hoạt động này;

- Đối với hoạt động cho thuê tài sản là số tiền cho thuê chưa có thuế giá trị gia tăng.

- Đối với hàng hoá bán theo phương thức trả góp, trả chậm là giá tính theo giá bán trả một lần chưa có thuế giá trị gia tăng của hàng hóa đó, không bao gồm khoản lãi trả góp, lãi trả chậm;

- Đối với gia công hàng hóa là giá gia công chưa có thuế giá trị gia tăng;

- Đối với hoạt động xây dựng, lắp đặt là giá trị công trình, hạng mục công trình hay phần công việc thực hiện bàn giao chưa có thuế giá trị gia tăng. Trường hợp xây dựng, lắp đặt không bao thầu nguyên vật liệu, máy móc, thiết bị thì giá tính thuế là giá trị xây dựng, lắp đặt không bao gồm giá trị nguyên vật liệu và máy móc, thiết bị;

- Đối với hoạt động kinh doanh bất động sản là giá bán bất động sản chưa có thuế giá trị gia tăng, trừ giá chuyển quyền sử dụng đất hoặc tiền thuê đất phải nộp ngân sách nhà nước;

- Đối với hoạt động đại lý, môi giới mua bán hàng hóa và dịch vụ hưởng hoa hồng là tiền hoa hồng thu được từ các hoạt động này chưa có thuế giá trị gia tăng;

-

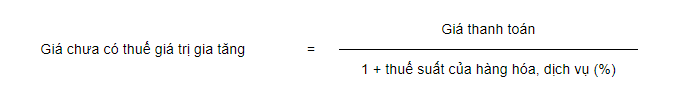

Đối với hàng hóa, dịch vụ được sử dụng chứng từ thanh toán ghi giá thanh toán là giá đã có thuế giá trị gia tăng thì giá tính thuế được xác định theo công thức sau:

Thuế suất:

-

Mức thuế suất 0%

Áp dụng đối với hàng hoá, dịch vụ xuất khẩu, vận tải quốc tế và hàng hoá, dịch vụ không chịu thuế GTGT; trừ các trường hợp sau:

- Chuyển giao công nghệ, chuyển nhượng quyền sở hữu trí tuệ ra nước ngoài

- Dịch vụ tái bảo hiểm ra nước ngoài

- Dịch vụ cấp tín dụng

- Chuyển nhượng vốn

- Dịch vụ tài chính phái sinh

- Dịch vụ bưu chính, viễn thông

- Sản phẩm xuất khẩu là tài nguyên, khoáng sản khai thác chưa chế biến thành sản phẩm khác

-

Mức thuế suất 5% áp dụng đối với hàng hoá, dịch vụ sau:

- Nước sạch phục vụ sản xuất và sinh hoạt

- Phân bón; quặng để sản xuất phân bón; thuốc phòng trừ sâu bệnh và chất kích thích tăng trưởng vật nuôi, cây trồng

- Thức ăn gia súc, gia cầm và thức ăn cho vật nuôi khác

- Dịch vụ đào đắp, nạo vét kênh, mương, ao hồ phục vụ sản xuất nông nghiệp; nuôi trồng, chăm sóc, phòng trừ sâu bệnh cho cây trồng; sơ chế, bảo quản sản phẩm nông nghiệp

- Sản phẩm trồng trọt, chăn nuôi, thủy sản chưa qua chế biến

- Mủ cao su sơ chế; nhựa thông sơ chế; lưới, dây giềng và sợi để đan lưới đánh cá

- Thực phẩm tươi sống; lâm sản chưa qua chế biến

- Đường; phụ phẩm trong sản xuất đường, bao gồm gỉ đường, bã mía, bã bùn

- Sản phẩm bằng đay, cói, tre, nứa, lá, rơm, vỏ dừa, sọ dừa, bèo tây; các sản phẩm thủ công khác sản xuất bằng nguyên liệu tận dụng từ nông nghiệp; bông sơ chế; giấy in báo

- Máy móc, thiết bị chuyên dùng phục vụ cho sản xuất nông nghiệp

- Thiết bị, dụng cụ y tế, bông, băng vệ sinh y tế; thuốc phòng bệnh, chữa bệnh; sản phẩm hóa dược, dược liệu là nguyên liệu sản xuất thuốc chữa bệnh, thuốc phòng bệnh

- Giáo cụ dùng để giảng dạy và học tập.

- Hoạt động văn hóa, triển lãm, thể dục, thể thao; biểu diễn nghệ thuật, sản xuất phim; nhập khẩu, phát hành và chiếu phim

- Đồ chơi cho trẻ em; sách các loại

- Dịch vụ khoa học, công nghệ theo quy định của Luật khoa học và công nghệ.

-

Mức thuế suất 10%

- Áp dụng đối với hàng hoá, dịch vụ không nêu trên.

>>>>> Xem thêm: Cách tính thuế thu nhập doanh nghiệp mới nhất

Trên đây là nội dung tư vấn của Công ty Luật FBLAW về Thuế VAT là gì? Để hiểu rõ hơn về những quy định trên cũng như những vấn đề liên quan đến thuế VAT, Quý khách hàng vui lòng liên hệ tới Công ty Luật FBLAW để được tư vấn và hỗ trợ.

Mọi thắc mắc xin vui lòng liên hệ với chúng tôi theo thông tin sau:

- Hotline: 1900.0888.37

- Fanpage: Công ty Luật FBLAW

- Địa chỉ: 45 Đàm Văn Lễ, phường Trường Thi, thành phố Vinh, tỉnh Nghệ An